PROVIDENT FUND (PF) योजना हैं COMPANIES के तरफ से,बचत के लिए जो उनके कर्मचारियों को दी जाती हैं। यह सरकारी ORGANISATIONS के तरफ से भी प्रदान किये जाते हैं अपने WORKERS को।

यह एक बचत योजना हैं जिसका लक्ष्य हैं आपको अपने RETIREMENT के बाद कुछ समय तक आर्थिक सहायता उपलब्ध करा ना। मगर आप इन् पैसो को उपलब्ध कर सकते हैं अपने RESIGNATION के बाद भी, और न सिर्फ RETIREMENT के बाद।

PROVIDENT FUND में निवेश करे और 40 % तक RETURNS प्राप्त करें

क्या आप जानते हैं की सराकर के निर्धारित किये गए 8.25 % ब्याज दर के अनुसार आप 5 साल में लगभग 40 % तक के RETURNS पा सकते हैं? आइये उदहारण से समझते हैं

मान लीजिये की आपने इस साल 30,000 रुपये PROVIDENT FUND (PF) में जमा किये हैं। सरकार द्वारा प्रस्तुत की गयी INTEREST RATE हैं 8.25 %. बोहोत सरल गणना से हम पता लगा सकते हैं की 5 साल में यही राशि 30,000 से बढ़कर 41,932 रुपये बन जाएगी जो की लगभग लगभग 140 % हैं आपके निवेश की गयी राशि का।

इसी लिए अपने भविष्य को सुरक्षित करने के लिए आपके लिए यह जानना बहुत ज़रूरी हैं की PF KYA HAI और इसमें निवेश क्यों और कैसे करना चाहिए पफकी निकासी के क्या प्रकार और प्रक्रिया हैं।

PF की प्रक्रिया

आइये PF को जमा करने की और उसकी उपलब्धि करने की पूरी प्रक्रिया समजझते हैं :

- Registration: आप को PROVIDENT FUND में शामिल होने के लिए उन्हें कंपनी या संगठन में REGISTER करना होता है। पहले तो आपको अपनी नौकरी कर रही कंपनी या संगठन से संपर्क करना होगा। आपको हमेशा यह देखना चाहिए कि आपकी कंपनी PROVIDENT FUND सुविधा प्रदान करती है या नहीं।

उसके बाद कंपनी द्वारा प्रदान किए गए प्रोविडेंट फंड के लिए रजिस्ट्रेशन फॉर्म को भरें। इसमें आपसे आवश्यक जानकारी जैसे कि नाम, पता, आधार नंबर, बैंक खाता आदि की मांग की जाएगी।

- Scheme Selection: फॉर्म भरने के बाद, आपको अपनी पसंदीदा प्रोविडेंट फंड योजना को CHOOSE करना होगा।कर्मचारी को विभिन्न प्रकार की PROVIDENT FUND योजनाओं में से अपनी योजना का चयन करना पड़ता है। अलग-अलग SCHEMES विभिन्न निवेश लक्ष्यों और TERM के लिए हो सकती हैं। कुछ SCHEMES हर रोज़ के ज़िन्दगी के लिए बचत करने का प्रदान कर सकती हैं, जबकि कुछ लंबे समय के लिए निवेश करने के लिए हो सकती हैं।

इसके बाद यह भी ज़रूरी हैं की आप स्कीम के ब्याज दर या INTEREST RATE को जाचे, और तब अपना निर्णय ले।

- Regular Contributions: कर्मचारी और कंपनी दोनों को हर महीने नियमित रूप से एक निश्चित की हुई राशि का योगदान करना होता है। यह राशि उनके PROVIDENT FUND खाते में जमा होती है। सके लिए आपके बैंक खाते से निर्धारित राशि को COMPANY को देना होगा।

- निवेश (Investment): इस योजना के अंतर्गत, जमा की जाने वाली राशि को सुरक्षित निवेश के रूप में उपयोग किया जाता है। इससे आप को समय के साथ लाभ होता है। अपनी RISK TOLERANCE को समझें और उसे अपने निवेश निर्णय में शामिल करें। RISK को संतुलित रखना महत्वपूर्ण है ताकि आपका निवेश सुरक्षित रहे।

- Loan Facility: कुछ प्रॉविडेंट फंड योजनाएं अपने सदस्यों को EMERGENCY आवश्यकता के लिए LOAN की अनुमति देती हैं। कौन-कौन से प्रोविडेंट फंड योजनाएं प्रदान कर रही है और कौन-कौन सी योजनाएं लोन फैसिलिटी के साथ आती हैं, यह जानना बोहोत ज़रूरी हैं। आपको यह तय करना होगा कि आप कितनी राशि के लिए LOAN लेना चाहते हैं और इसके लिए क्या TERMS AND CONDITIONS हैं।

- नौकरी छोड़ने पर लाभ (Withdrawal on Retirement): आप अपनी नौकरी से RETIRE होते समय या तय किये हुए समय के बाद PROVIDENT FUND से धन निकाल सकते हैं। इस समय, आप अपनी जमा की गई राशि के साथ INTEREST और निवेश के लाभ की उपलब्धि कर सकते हैं।

- कठिनाईयों में ऋण : कभी-कभी आप को EMERGENCY के दौरान कठिनाईयों का सामना करना पड़ता है, इसलिए कुछ PROVIDENT FUND योजनाएं कठिनाईयों के समय में भी LOAN देते हैं।

PROVIDENT FUND की यह प्रक्रिया आप को एक सुरक्षित भविष्य की दिशा में मदद करती है, नौकरी से RETIRE होने पर आर्थिक सहायता देती है और बचत और निवेश के माध्यम से आत्मनिर्भर बनाती है।

GRATUITY क्या हैं ?

यह शब्द काफी बार PF के मामले में जाता हैं, जिस वजह से इसका अर्थ जानना बहुत महत्वपूर्ण हैं।

ग्रैचुएटी की राशि का मुख्य लक्ष्य आप को RETIREMENT के बाद आर्थिक सुरक्षा प्रदान करना है। यह राशि एक प्रकार का पेंशन होती है। कानूनी रूप से, भारतीय कानून नेGRATUITY को एक COMPULSORY लाभ के रूप में बताया है, यदि कर्मचारी की SERVICE 5 वर्ष से अधिक समय तक चली हों।

PROVIDENT FUND (PF ) के प्रकार :

PF दो प्रकार के होते हैं:

- Employees’ Provident Fund – EPF: यह योजना एक COMPANY के कर्मचारी या EMPLOYEE के लिए होती है। इसमें मुख्य रूप से महीने के आधार पर कटी जाने वाली राशि होती है जिसमें EMPLOYER और कर्मचारी दोनों योगदान करते हैं।

इसकी विशेषताएं यह हैं :

- EMPLOYER और EMPLOYEE की योजना: EPF में कंपनी और कर्मचारी दोनों ही नियमित रूप से एक निश्चित राशि का योगदान करते हैं। यह राशि मुख्य रूप से कर्मचारी की MONTHLY वेतन का हिस्सा होती है।

- RETIREMENT पर लाभ: कर्मचारी जब RETIRE होता है, तो उसके EPF खाते में जमा हुई राशि उसे मिलती है। यह लाभ कर्मचारी को उसके बाद के जीवन के लिए आर्थिक सहायता प्रदान करने का लक्ष्य रखता है।

- EPFO : भारत सरकार द्वारा बनाये गए Employees’ Provident Fund Organization (EPFO) द्वारा EPF का MANAGEMENT और नियोजन किया जाता है। EPFO का उद्देश्य कर्मचारियों को सुरक्षित भविष्य के लिए आर्थिक सुरक्षा देना है।

यह एक आवश्यक PLAN हैं जो कर्मचारियों के RETIREMENT के बाद की ज़िन्दगी को सुरक्षा देती हैं।

- PPF (Public Provident Fund):

यह एक निवेश की योजना है जो भारत सरकार द्वारा CONTROL की जाती है। इस योजना का मुख्य उद्देश्य लोगों को बचत के लिए एक सुरक्षित और लाभकारी तरीका और MOTIVE देना है। यह एक लंबे वक्त तक चलने वाला निवेश है जिसमें INVESTOR को INTEREST के साथ निवेश करने का अवसर मिलता है। PPF की कुछ मुख्य विशेषताए:

TERM : PPF का निवेश 15 सालों के लिए होता है, जो बाद में EXTEND किया जा सकता है।

INVESTMENT AMOUNT : आप हर वर्ष तय की हुयी सीमा तक पैसे जमा कर सकते हैं, जिसकी वर्तमान LIMIT भारतीय रुपये में 1.5 लाख रुपये है।

NTEREST RATE : PPF की INTEREST RATE समय समय पर सरकार द्वारा तय की जाती है।

टैक्स का लाभ: PPF का निवेश INCOME TAX ACT (1961) के अंतर्गत 80C के तहत, आप इसके लिए किए गए निवेश को अपनी कुल आय से कटा सकते हैं।

सुरक्षित: PPF एक सुरक्षित और लोकप्रिय निवेश योजना है जो आप को निवेश करके अच्छे RETURNS प्राप्त करने का अवसर प्रदान करती है।

PPF एक बचत और निवेश की योजना है जो आप को सुरक्षित भविष्य के लिए एक STABLE विकल्प प्रदान करती है।

NPS क्या हैं ?

NPS (National Pension System) आप इसमें अपने जीवन के बाद के दिनों के लिए PENSION निवेश कर सकते है। इसका लक्ष्य आपको को स्वतंत्रता और FINANCIAL INDEPENDENCE की सुरक्षा प्रदान करना है। यह एक विकसीत पेंशन योजना है जो भारत सरकार द्वारा MANAGE की जाती है।

PPF, EPF और NPS के बीच क्या अंतर हैं ?

PPF

- लक्ष्य : इसका मुख्या लक्ष्य हैं PUBLIC SECTOR में लोगो को बचत और उनके जीवन के लिए आर्थिक सहायता प्रदान करना हैं।

- ELIGIBILITY: कोई भी व्यक्ति,खासकर PUBLIC SECTOR के लोग, इसमें निवेश कर सकते हैं।

- PROCEDURE : आप एक तय की हुयी राशि पैसे जमा कर सकता हैं।

EPF

- लक्ष्य : इसका प्रमुख उद्देश्य हैं अपने EMPLOYEES को RETIREMENT के बाद भी सहायता देने का।

- ELIGIBILITY: सिर्फ SALARIED लोग, यानी की कर्मचारी और उनके EMPLOYERS इसमें निवेश कर सकते हैं।

- PROCEDURE : दोनों कर्मचारी और COMPANY इसमें निवेश करते हैं। दोनों का योगदान होता हैं।

NPS

- लक्ष्य: इसमें आप अपने बढ़ते आयु के दौरान निवेश कर सकते हैं। इसमें आप खुद अपना PORTFOLIO तय कर सकते हैं।

- ELIGIBILITY : यह देश के हर व्यक्ति के लिए उपलब्ध हैं।

- PROCEDURE : आप TERM पुरे होने पर उनके जमा की हुयी राशि को उपलब्ध कर सकते हैं और सुरक्षा प्राप्त कर सकते हैं।

इस तरह, PF आपकी RETIREMENT के बाद के जीवन को सुलभ और सरल बनने के साथ साथ आरामदायक भी बनाता हैं और आपको एक सुरक्षित भविष्य देता। हैं

PF WITHDRAWAL कैसे करें ?

PF WITHDRAWAL क्या हैं ?

पीएफ निकासी या WITHDRAWAL का मतलब है कि आप अपनी नौकरी से निकालने के बाद या किसी किसी मामले में, जैसे की कोई emergency, में नौकरी में रहते वक्त भी आप अपनी PF की उपलब्धि कर सकते हैं। अपने PF खाते में जमा की गई राशि को निकाल सकते हैं। इसके लिए आपको अपने पूर्व नियोक्ता की स्वीकृति के साथ पीएफ निकासी आवेदन करना होता है।

आपको आवेदन पत्र भरकर, जिसमें आपकी जानकारी और बैंक खाता विवरण शामिल होते हैं, अपने पूर्व नियोक्ता के पीएफ कार्यालय में जमा करना होता है। प्रक्रिया के बाद, आपकी निकाली जाने वाली राशि आपके बैंक खाते में जमा की जाती है।

PF WITHDRAWAL की क्या प्रक्रिया हैं ?

सबसे पहले, आपको अपने आवश्यक DOCUMENTS के साथ आवश्यक PF निकासी FORM को OFFIClAL WEBSITE से DOWNLOAD करना होगा।

- FORM भरें: FORM में अपना पूरा नाम, पता, और अन्य आवश्यक जानकारी भरें। यह याद रखना ज़रूरी हैं की आप अपने सारे DETAILS सही से और सावधानी से भरे, और उसे फिरसे CHECK करे।

- आवश्यक DOCUMENTS जोड़ें: FORM के साथ आपको आवश्यकता हो सकती है कुछ आवश्यक DOCUMENTS की जैसे कि ID PROOF , पत्र, और बैंक खाता विवरण।

- WITHDRAWAL के लिए आवेदन करें: भरा हुआ फॉर्म और सभी आवश्यक DOCUMENTS के साथ आपको अपने OFFICE में जाकर या ONLINE PORTAL के माध्यम से PF निकासी के लिए आवेदन करना होगा।

- आपका आवेदन ACCEPT होने के बाद, पीएफ निकासी की प्रक्रिया शुरू होगी और आपकी जमा की हुयी राशि ब्याज के साथ आपके बैंक खाते में जमा की जाएगी।

ADVANCE PF निकासी कब कर सकते हैं ?

जरूरत पड़ने पर आप नौकरी के दौरान भी EPFO से ADVANCE निकासी कर सकते हैं और पैसों की जरूरत को पूरा कर सकते हैं। EPFO अपने मेंबर्स को तमाम स्थितियों के लिए नौकरी के दौरान भी रकम WITHDRAWAL की सुविधा देता है।

ऐसी कुछ स्थिति जहा ADVANCE PF निकासी कर सकते हैं :

- घर या माकन बनाने के लिए

- शादी : इसमें भी आप सिर्फ अपनी शादी, अपने बच्चो या अपने भाई बेहेन की शादी के लिए पैसे CLAIM कर सकते हैं।

- बीमारी

- उच्च शिक्षा

- घर का RENOVATION और अन्य ऐसी महत्वपूर्ण परिस्थितिया।

किस कारण के लिए आप कितनी राशि CLAIM कर सकते हैं वह जानकारी “INSTRUCTIONS OR GUIDELINES FOR ADVANCES TO BE CLAIMED THROUGH FORM 31” की PDF पर उपलब्ध हैं।

REQUIRED DOCUMENTS:

- COMPOSITE CLAIM FORM: यह एक FORM है जिसका उपयोग कर EPF से जुड़ी कई प्रक्रियाओं के लिए किया जा सकता है। इसमें विभिन्न प्रकार की निकासी के लिए विकल्प शामिल होते हैं।

- CANCEL BLANK CHEQUE: इसमें आपका BANK NO. और ISFC कोड होता हैं, जिसकी ज़रूरत पड़ती हैं इस प्रक्रिया में।

- पहचान पत्र: यह आपका IDENTITY PROOF होता हैं।

- BANK ACCOUNT STATEMENT

- पता प्रमाण पत्र: निवास स्थान और स्थिति का PROOF हैं।

- दो REVENUE STAMP :यह एक चिह्न है जो सरकार द्वारा जारी किया जाता है और इसका उपयोग करके हम किसी DOCUMENT को कानूनी मान्यता प्रदान कर सकते हैं। जब हम किसी सौदे या अन्य कानूनी कार्यों के लिए DOCUMENT सामने रखते हैं, तो हमें REVENUE STAMP का उपयोग करना पड़ सकता है ताकि सरकार यह CONFIRM और जांच कर सके की उसपर क्या उचित TAX हैं।

ELIGIBILITY या योग्यता

- RESIGNATION : जो कोई नौकरी छोड़ता है, वह अगर दो महीने तक बेरोजगार रहता है, तो उसे EPF निकासी के लिए योग्य माना जा सकता हैं।

- TERMINATION या नौकरी का हानि: अगर कोई अनवांछित रूप से समाप्त हो जाता है या नौकरी हारता है, तो वह दो महीने तक बेरोजगार रहने के बाद EPF निकासी के लिए योग्य हो सकता है।

- HEALTH ISSUES : यदि कोई अपनी सेवा छोड़ता है क्योंकि उसे स्वास्थ्य स्थिति है, तो वह EPF WITHDRAW कर सकता हैं।

- MIGRATION ABROAD:

- जो कोई विदेश जाकर रोजगार के लिए या वहां बसने का निर्णय लेता है, वह EPF निकासी के लिए ELIGIBLE हो सकता है।

- DEATH : किसी EPF सदस्य की मौत के मामले में, उनका वारिस EPF शेष CLAIM कर सकता है।

यह याद रखना ज़रूरी हैं की इन् सब कारणो में जो पैसे आप CLAIM हैं वह भी अलग अलग होते हैं और इनपर टैक्स भी अलग लगते हैं।

EPF ACCOUNT से पैसे WITHDRAW करे: ONLINE प्रक्रिया

- UAN ACCOUNT में LOGIN:

पहले समझते हैं की UAN क्या हैं। UAN (Universal Account Number) एक UNIVERSAL खाता संख्या है जो हर कर्मचारी को उपलब्ध होती है। यह NUMBER नौकरी के दौरान सभी EPF खातों को एक साथ जोड़ता है, जिससे कर्मचारी अपने सभी नौकरियों के EPF का एक सामान्य नंबर रख सकता है।

इस पड़ाव पर आपको अपने UAN और PASSWORD से UAN MEMBER PORTAL में लॉगिन करना हैं।

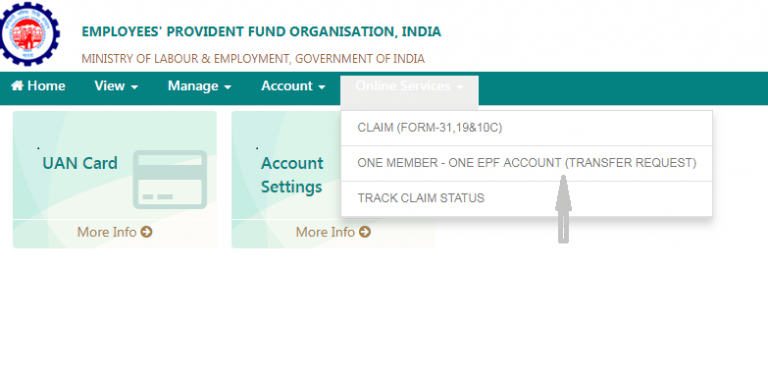

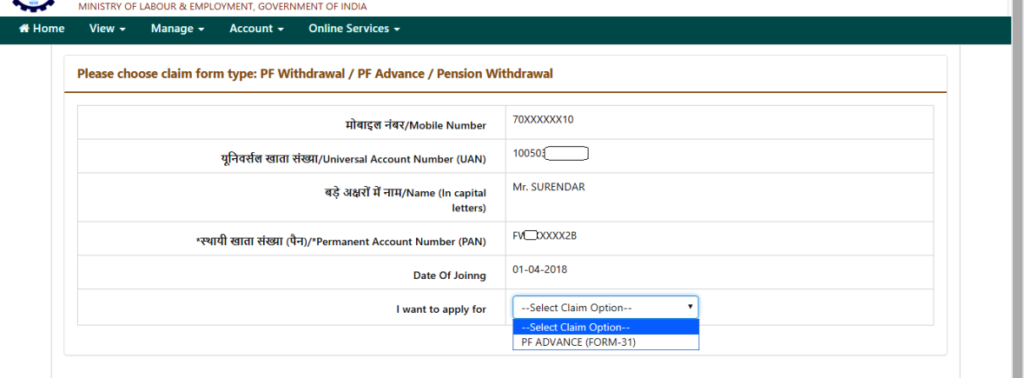

- Claim (Form-31, 19 & 10C)

PORTAL में जाकर मेनू बार में ONLINE SERVICES विकल्प पर आपको यह ऑप्शन मिलेगा।

- VERIFICATION

आपकी जानकारी दिखाई जाने पर, आपको अपने DETAILS डालकर “VERIFY “ करना हैं।

- PROCEED FOR ONLINE CLAIM

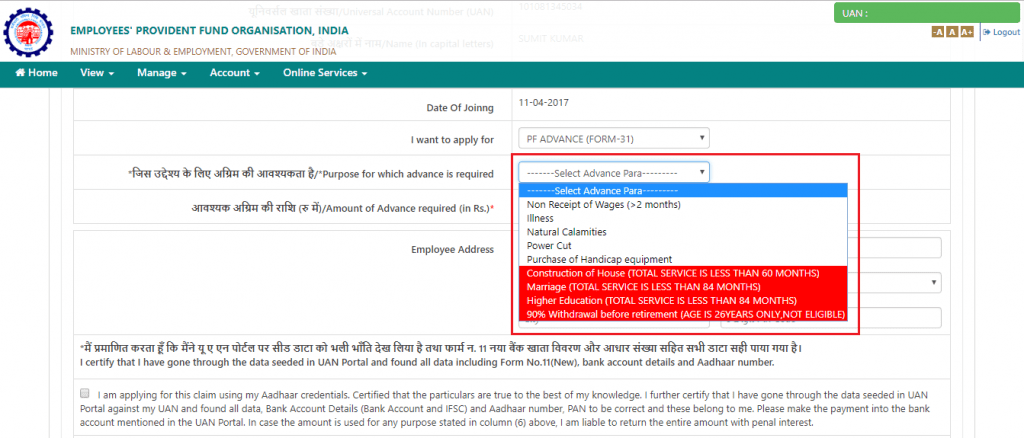

UNDERTAKING CERTIFICATE पर SIGN करके, आगे बढे और इस विकल्प को दबाये। आपके पैसो को की ONLINE निकासी के लिए PF Advance (Form 31) पर क्लिक करे।

- निकासी का कारन स्पष्ट करें :

इस पड़ाव पर आपको जितनी राशि चाहिए और उसका कारण, स्पष्ट करे।

6. SUBMISSION OF REQUEST : आगे VERIFY करने पर यह REQUEST आपके कंपनी तक पहुंच जाएगी, और पैसे WITHDRAW करने के लिए यह आवेदन आपके कंपनी को ACCEPT करनी होगी।

EPF ACCOUNT से WITHDRAWAL : OFFLINE प्रक्रिया

- फॉर्म DOWNLOAD करें: सबसे पहले, आपको निकासी के लिए आवश्यक FORM (जैसे कि फॉर्म 19 और फॉर्म 10C) EPFO की वेबसाइट से DOWNLOAD करना होगा। इसकी और भी जानकारी हमने आपको ऊपर भी बताई थी।

- FORM FILL UP : फॉर्म को ध्यानपूर्वक भरें और सभी आवश्यक जानकारी और दस्तावेज जैसे कि UAN (इसकी जानकारी भी हैं), बैंक खाता विवरण,ID PROOF, और अन्य आवश्यक जानकारी दर्ज करनी होगी।

- आवश्यक DOCUMENT जमा करें: FORM के साथ आवश्यक DOCUMENT जैसे कि ID PROOF,और अन्य दस्ताबेज जिनके बारे में हमने ऊपर बताया हैं।

- WITHDRAWAL REQUEST: भरा हुआ फॉर्म और सारे आवश्यक दस्तावेज के साथ EPFO के LOCAL OFFICE में जाएं। वहां निकासी का अनुरोध सही स्थान पर जमा किया जाएगा।

- REQUEST ATTESTATION: आपके REQUEST को ATTEST किया जाएगा, जिसका मतलब हैं इसकी पुष्टि की जायेगी और इसके बाद आपके BANK खाते में आपकी उचित राशि जमा कर दी जाएगी।

ADVANCE WITHDRAWAL की प्रक्रिया :

UAN अकाउंट में LOGIN करने के बाद, बस एक चीज़ अलग तरीके से करनी हैं। आपको FORM के विकल्पों से “FORM 31” पर SELECT करना हैं। उसके बाद आपको अपने DETAILS भरने हैं उस फॉर्म में , पर एक ऐसा सवाल होगा जो इस क्षेत्र में थोड़ा अलग होगा। आपसे यह पूछा जायेगा FORM में की आप किस EMPLOYER के PROVIDENT FUND से पैसो की निकासी करना चाहेंगे।

इसके लिए यह जानना बहुत आवश्यक हैं की आपके किस EMPLOYER के PF में कितना BALANCE हैं। इसके लिए आपको MENU बार से “VIEW” पर दबाना हैं और “PASSBOOK” का विकल्प SELECT करना हैं जो की सबसे अंत में हैं। यह विकल्प पर आपके पास कितना AVAILABLE BALANCE हैं, वह आप पता हैं।

इसके बाद ऊपर एक OPTION उपलब्ध होगी “SERVICE HISTORY” के नाम से। इस पर क्लिक करने से आपको “SELECT MEMBER ID” के DROPDOWN विकल्पों में आपके सारे EMPLOYERS की लिस्ट मिल जाएगी। उससे आप अपने हर OFFICE के उपलब्ध PF राशि का BALANCE जान पाएंगे और उस अनुसार अपने FORM में वह OPTION ले पाएंगे।

इसकि प्रक्रिया काफी हद तक NORMAL EPF WITHDRAWAL के समान हैं।

अंत में, PF योजना द्वारा कर्मचारी और उनके परिवार के लिए एक सुरक्षित भविष्य की आशा रखी जाती है। जब कर्मचारी नियमित रूप से योगदान करता है, तो उसकी सेवा की समाप्ति के बाद उसे एक निर्धारित समय पर पेंशन या income source प्राप्त होता है।

PF एक आर्थिक रूप से सुरक्षित भविष्य की दिशा में एक महत्वपूर्ण कदम है, जो कर्मचारियों को उनकी RETIREMENT के बाद भी आर्थिक रूप से स्थिरता प्रदान करने में मदद करता है। इसके माध्यम से, समाज में आर्थिक असमानता को कम करने का एक प्रयास मिलता है, जिससे सभी लोगो को अच्छे भविष्य की दिशा में सहायता मिलती है।

तोह, क्या आप अपने भविष्य को सुरक्षित करने के लिए तैयार हैं ?

For more such articles, follow paisagyaan